Nach full form in hindi, What is nach meaning in banking, what is nach means, Nach mandate, enach, Nach credit, Nach debit, e Nach registration, Nach rtn charges meaning Hindi

जब आप बैंक से लोन लेने जाते हैं तो आपसे Nach form भरने के लिए बोला जाता है जिसे Nach mandate भी कहते हैं तो उस समय बहुत सारे लोगों को यह समझ नहीं आता है कि आखिर आपसे यह फार्म क्यों भरवारा जाता है और आखिर ये Nach क्या होता है और इसका क्या मतलब है?

इसके अलावा अगर आपने ध्यान दिया होगा तो कई बार आपके पास वक्त में जो एंट्री होती है उसमें debit या credit में NACH लिखा होता है तो आखिर इसका क्या अर्थ है और यह कैसे काम करता है.

आज हम Nach क्या है और कैसे काम करता है, Nach को जानना क्यों जरूरी है, Nach Mandate क्या है, Enach क्या है, ECS और Nach में क्या अंतर है, Nach के क्या फायदे हैं, इन सभी के बारे में विस्तार से जानने वाले हैं।

तो आइये शुरू करते हैं–

Nach Full Form in Hindi | Nach क्या होता है?

Nach का full form है National Automated Clearing House जिसका मतलब हिंदी में होता है राष्ट्रीय स्वचालित समाशोधन गृह.

Nach सिस्टम पुराने ECS (Electronic Clearance Service) का ही नया रूप है जो bulk में यानी एक साथ कई बैंक खातों में payment को debit या credit करने में मदद करता है।

Nach के द्वारा जो पेमेंट होती हैं यानी जो पैसा क्रेडिट होता है उनका भुगतान आपके बैंक में ऑटोमेटिक bulk में किया जाता है।

नाच की परिभाषा (Nach definition in hindi)

- अगर हम इसकी परिभाषा देखें तो, Nach एक ऐसा इंफ्रास्ट्रक्चर है जो वेब पर आधारित पेमेंट सर्विसेज को हैंडल करता है।

नाच का अर्थ क्या है? Nach meaning in hindi

- Nach का अर्थ (meaning) है एक ऐसा पेमेंट सिस्टम जिसके द्वारा एक बैंक से एक बार में हजारों बैंकों में एक साथ bulk में ऑटोमेटिक पैसा ट्रांसफर किया जा सकता है चाहे फिर वह क्रेडिट हो या डेबिट.

मतलब चाहे बहुत सारी payments को एक साथ डेबिट करना हो या क्रेडिट करना हो, इन दोनों तरीकों में ही आजकल Nach सिस्टम का उपयोग किया जाता है।

Nach का उदाहरण (Example of Nach in hindi)

उदाहरण के लिए–

किसी बैंक से लोन लेने के बाद आपको उसकी एक फिक्स EMI यानी किश्त हर महीने चुकानी पड़ती है जो आपके बैंक खाते से हर महीने ऑटोमेटिक कट जाती है यानी debit हो जाती है.

और जिस कंपनी ने या जिस बैंक ने आपको लोन दिया था उसके खाते में ट्रांसफर हो जाती है मतलब credit हो जाती है.

तो हम कह सकते हैं कि बैंक के लिए आप एक ग्राहक हैं और आपके लिए बैंक एक लोन प्रोवाइडर है

और आप दोनों के बीच जो लेनदेन हुआ उसमें जिस सिस्टम या जिस तकनीक का उपयोग किया गया उसे ही हम NACH कहते हैं।

उम्मीद करता हूं अब आप Nach क्या है और NACH full form जान गए होंगें. देखा जाए तो Nach और कुछ नहीं बल्कि एक bulk पेमेंट ट्रांसफर सिस्टम है जो एक साथ कई बैंकों में पेमेंट का लेनदेन करने के लिए बनाया गया है।

Nach क्यों जरूरी है (Why Nach is important in hindi)

आपको पता होगा की बहुत सारी ऐसी कंपनियां, banks या फाइनेंशियल इंस्टीट्यूशंस होते हैं जिनको bulk में यानी एक ही बार में और हर महीने कुछ न कुछ payment कई सारे लोगों के अकॉउंट में या तो credit करना होता है जैसे; सैलरी, डिविडेंड income आदि

जबकि बैंकों को कुछ लोगों के अकाउंट से पैसे हर महीने debit भी करना पड़ता है उदाहरण के लिए– अगर हम बात करें म्यूचुअल फंड कंपनियों की,

तो बहुत सारे लोगों ने ऐसी कंपनियों के mutual fund में SIP के जरिए इन्वेस्टमेंट किया होता है

और उस SIP की किश्त हर महीने इन्वेस्टर्स के बैंक खाते से म्युचुअल फंड कंपनियों के बैंक खाते में ट्रांसफर होती रहती है.

- मतलब देखा जाए तो म्युचुअल फंड कंपनियों को इन्वेस्टर्स के खाते से हर महीने SIP का कुछ ना कुछ अमाउंट debit करना पड़ता है.

ठीक इसी प्रकार बहुत सारी कंपनियां जो Loan की सर्विस प्रोवाइड करती हैं उनको अपने बहुत सारे customers के बैंक खातों से हर महीने EMI facility लेनी पड़ती है।

आगे बढ़ने से पहले आपको पता होना चाहिए कि–

आखिर NACH की जरूरत क्यों पड़ी?

अगर हम बहुत पहले की बात करें तो अगर आपको लोन लेना होता था और अगर आपका लोन 3 साल का था तो आपको 36 EMI को 3 साल तक हर महीने उसे फाइनेंशियल इंस्टीट्यूशन को पेमेंट करना पड़ता था जिससे आपने लोन लिया था.

मतलब सोच कर देखिए अगर आपको 3 साल का लोन लेना है तो आपको 36 चेक काटकर सामने वाले फाइनेंशियल इंस्टीट्यूशन को देने पड़ते थे

और वह फाइनेंशियल इंस्टीट्यूशन हर महीने उन checks को लगाता था और वह पेमेंट कस्टमर के बैंक खाते से recieve करता था.

उस समय इस प्रक्रिया को PDC (Post Dated Check) कहां जाता था।

आगे चलकर इसी फैसिलिटी को रिप्लेस किया गया ECS के माध्यम से जिसका full form होता है Electronic Clearance Service.

तो ECS फैसिलिटी ने चेक को पूरी तरह से रिप्लेस कर दिया और हर महीने जो EMI या किस्तों में पेमेंट होता था उसे ECS ने इलेक्ट्रॉनिक फॉर्म में कन्वर्ट कर दिया।

जिससे हुआ यह कि अब बिना किसी चेक के फाइनेंशियल इंस्टीट्यूशन को सामने वाले कस्टमर का बैंक हर महीने पेमेंट काट कर दे देता था।

👉आपको बता दें कि ECS फैसिलिटी को एक्टिवेट कराने के लिए customer को ECS Mandate form अपने फाइनेंशियल इंस्टीट्यूशन को साइन करके देना होता था।

लेकिन इसके साथ प्रॉब्लम यह थी कि ECS Facility में काफी टाइम लगता था साथ ही इसमें बहुत सारे पेपर्स की जरूरत पड़ती थी

जिससे कि अगर यह फैसिलिटी एक्टिवेट करवाते समय आपके कुछ डॉक्यूमेंट मिस हो गए या आपके पेपर में signature मिसमैच हो गए

या किसी भी तरीके की कोई error आ गई तो वह ECS facility एक्टिवेट होने में और भी ज्यादा समय लगता था।

नॉर्मली अगर आपके सभी डॉक्यूमेंट कंप्लीट भी होते थे तब भी कम से कम 3 से 4 दिन ECS फैसिलिटी को एक्टिवेट होने में लगता था.

और अगर आपके डॉक्यूमेंट में कोई कमी आ गई तो कई बार यह प्रक्रिया पूरी होने में महीनों तक का समय भी लग जाता था।

इससे नुकसान यह होता था कि कई बार कस्टमर की EMI पहले महीने या दूसरे महीने तक हिट ही नहीं होती थी.

मतलब कस्टमर की पहले या दूसरे महीने की ईएमआई उनके बैंक खाते से कट ही नहीं पाती थी.

या फिर अगर कोई अपना बैंक अकाउंट चेंज करवाना चाहता था तो उसके लिए भी उन्हें एक महीने का इंतजार करना पड़ता था.

इस प्रकार अगर देखा जाए तो ECS एक time consuming प्रोसेस थी.

इस समस्या को दूर करने के लिए आगे चलकर 2016 में ECS फैसिलिटी को पूरी तरह से रिप्लेस कर दिया गया NACH के माध्यम से.

Nach की शुरुआत कब हुई थी?

Nach की शुरुआत 1 मई 2016 को NPCI यानी National Payment Corporation of India (जिसे हिंदी में भारतीय राष्ट्रीय भुगतान निगम कहते हैं) के द्वारा की गई थी

यह संस्था हमारे देश में होने वाले सभी ऑनलाइन और ऑफलाइन ट्रांजैक्शंस को क्लियर करके सेटल करती है और आपका पैसा एक अकाउंट से दूसरे अकाउंट में भेजने में मदद करती है।

- आपको बता दें कि Nach, NPCI का ही एक पार्ट है और इन दोनों को RBI यानी रिजर्व बैंक ऑफ़ इंडिया रेगुलेट करती है और यह जो सारी सर्विसेज होती हैं वह आरबीआई के हिसाब से ही चलती हैं।

Nach को क्यों बनाया गया?

Nach की शुरुआत करने का मकसद था bulk पेमेंट को और अधिक सुविधाजनक और fast करना.

जैसा कि मैं आपको बताया कि जब NACH सिस्टम लागू नहीं हुआ था तो उससे पहले बैंकों द्वारा भुगतान करने में ECS सिस्टम का उपयोग होता था.

लेकिन उसमें कुछ समस्याएं थी जैसे– ECS प्रक्रिया में काफी ज्यादा समय लग जाता था. और इसी समस्या से निपटने के लिए NACH की शुरुआत की गई।

Note– आपको बता दें कि NACH एक काफी एडवांस वेब based बुक पेमेंट सिस्टम है और इसका activation 48 घंटे के अंदर-अंदर हो जाता है.

Nach कितने प्रकार की सर्विस देता है?

Nach दो प्रकार की सर्विस देता है–

- Nach Credit

- Nach Debit

नाच क्रेडिट क्या होता है (Nach Credit in hindi)

जब किसी फाइनेंशियल इंस्टीट्यूशन को bulk पेमेंट अपने बहुत सारे beneficieries के अकाउंट में ट्रांसफर करना होता है तो वह Nach Credit सर्विस का उपयोग करते हैं।

जैसे–

- अपने एम्पलाइज को सैलरी देने के लिए कंपनियां NACH credit सर्विस का इस्तेमाल करती हैं।

- शेयर मार्केट में लिस्टेड कंपनियों अपने शेयरहोल्डर्स के बैंक खाता में डिविडेंड इनकम भेजने के लिए भी इसी NACH credit सर्विस का इस्तेमाल करती हैं।

नाच डेबिट क्या होता है (Nach Debit in hindi)

जब फाइनेंशियल इंस्टीट्यूशंस या फिर कंपनियों को बहुत सारे beneficieries से पेमेंट रिसीव करना होता है तब वह Nach Debit फैसिलिटी का उपयोग करते हैं।

उदाहरण के लिए–

- ‘लोन की EMI’ यानी कस्टमर से हर महीने किस्तों का भुगतान रिसीव करने के लिए कंपनियां या banks इसी Nach Debit फैसिलिटी का उपयोग करते हैं।

इसलिए आपने अपनी बैंक के पासबुक में कई बार देखा होगा कि जब आपके अकाउंट में कोई क्रेडिट या डेबिट होता है तो उसके सामने ‘Nach credit in your account‘ या ‘Nach debit in account‘ लिखा होता है।

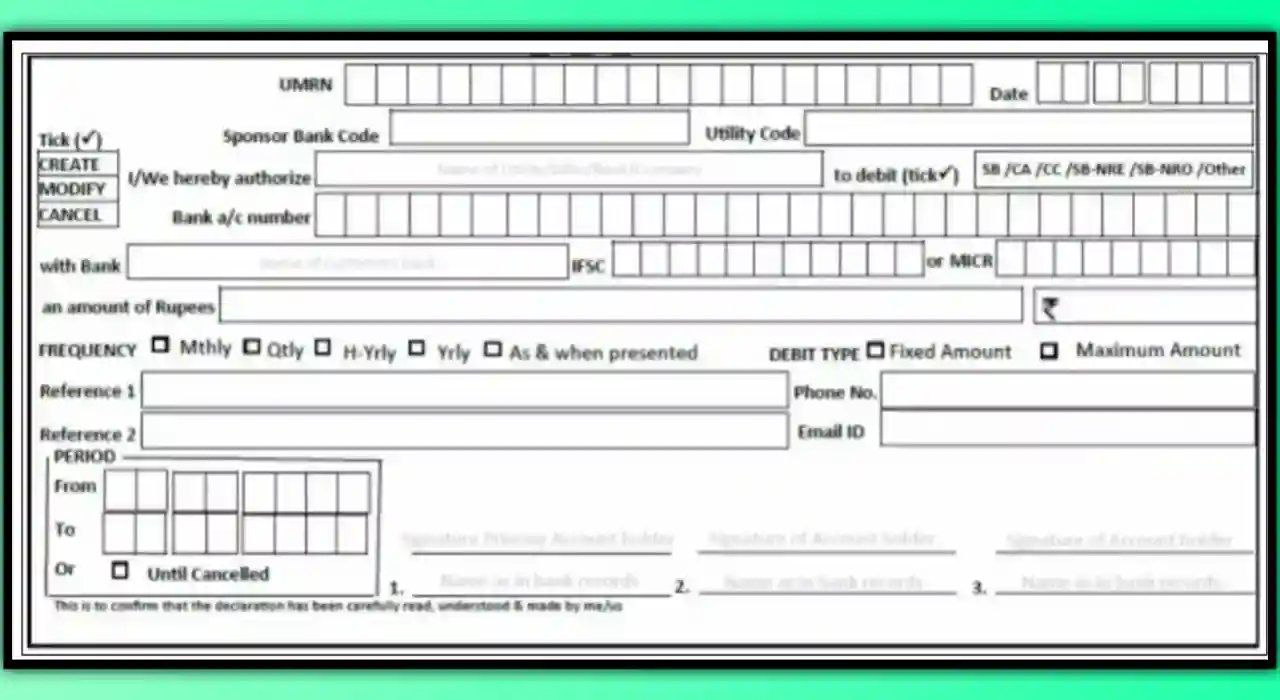

Nach Mandate क्या होता है (What is Nach Mandate in hindi)

जब आप किसी बैंक से लोन लेने जाते हैं तो आपको अपने सारे जरूरी डॉक्यूमेंट जमा करने होते हैं और उसी समय आपसे एक फॉर्म sign करवाया जाता है जिसे हम Nach Mandate या Nach Mandate Form कहते हैं.

Nach mandate फॉर्म में आपके बैंक की सारी डिटेल भरी होती है, साथ ही आपके लोन की डेट, EMI का अमाउंट आदि जानकारी उसे फॉर्म में लिखी होती है।

Enach Mandate क्या होता है? (Enach Mandate in Hindi)

अगर आप बैंक ना जाकर किसी ऑनलाइन प्लेटफॉर्म से लोन लेते हैं तो वहां पर भी आपको Enach Mandate सेटअप करना पड़ता है इसके बाद ही आपके लोन का जो अमाउंट है वह आपके बैंक खाते में आप पाता है।

Nach Mandate कैसे काम करता है?

How nach mandate works in hindi: जब आप Nach Mandate form भरते हैं तो वहां पर आपको यह सभी चीज भरना पड़ता है–

- अपने बैंक खाते की डिटेल,

- bank ब्रांच की डिटेल

- आप हर महीने जी जिस date को EMI का Payment करना चाहते हैं वह तारीख,

- हर महीने जितना आप EMI या प्रीमियम पे करना चाहते हैं वह राशि,

- जिस बैंक में आप हर महीने EMI भेजना चाहते हैं उसके खाते की डिटेल्स (ताकि हर महीने आपके बैंक अकाउंट से वह निश्चित राशि निश्चित तारीख को कटकर जहां से अपने लोन लिया है उनके बैंक खाते में पहुंच सके),

तो ऊपर बताई गई सभी चीज आपको Nach Mandate form पर भरनी पड़ती है।

👉दोस्तों Nach Mandate के जरिए आप NPCI को यह अधिकार देते हैं कि वह एक निश्चित तारीख को निश्चित राशि आपके बैंक अकाउंट से डेबिट करके जहां से अपने लोन लिया है उनके बैंक खातों में डाल दे।

Nach Mandate example in hindi

उदाहरण के लिए–

मान लो आपने HDFC बैंक से home loan लिया है और वहां पर अपना Nach mandate form सबमिट किया है जिसमें आपने अपने SBI बैंक खाते की डिटेल दी हुई है.

तो सबसे पहले HDFC bank यहां से अपने लोन लिया है वह आपके Nach mandate form को NPCI के पास अप्रूवल के लिए भेजता है

इसके बाद NPCI इस Nach mandate form को आपके बैंक यानी SBI के पास भेजती है ताकि वह ये पता लगा सके कि आपने जो जानकारी इस फॉर्म में भारी है वह सही भी है या नहीं.

अगर आपके द्वारा Nach form में भरी गई सारी जानकारी सही है तो आपका SBI बैंक उस फॉर्म को अप्रूव करके या वेरीफाई करके वापस NPCI के पास भेजता है

जिससे NPCI आपके auto debit यानी Nach फैसिलिटी एक्टिवेट करने के रिक्वेस्ट को एक्सेप्ट करके एचडीएफसी बैंक के पास में उस फॉर्म को वापस भेज देती है।

जिसके बाद आपके बैंक अकाउंट से हर महीने ऑटो डेबिट या फिर जो EMI या प्रीमियम हैं वह कटना शुरू हो जाते हैं।

तो इस प्रकार से Nach Mandate काम करता है।

चलिए अब जानते हैं कि–

Nach form को सबमिट कैसे करें? (How to submit nach form in hindi)

Nach form सबमिट करने के लिए आपके पास दो ऑप्शन होते हैं ऑफलाइन और ऑनलाइन.

Nach Registration kaise kare?

👉ऑफलाइन Nach फॉर्म सबमिट कैसे करें?

अगर आप नच फॉर्म को ऑफलाइन सबमिट करना चाहते हैं तो आपको जिस भी बैंक को पेमेंट करना होता है वहां से अपने nach form को भरकर जमा करना होता है

- इसके लिए आपको अपने बैंक खाते की डिटेल जैसे कैंसिल चेक, पासबुक की कॉपी या बैंक स्टेटमेंट लगानी पड़ सकती है.

- इसके साथ ही आपको अपना आईडी प्रूफ जैसे- आधार कार्ड या पैन कार्ड की फोटो कॉपी लगानी पड़ती है।

तो यह सभी डॉक्यूमेंट सबमिट करके आप ऑफलाइन Nach form सबमिट कर सकते हैं।

👉ऑनलाइन Nach फॉर्म सबमिट कैसे करें?

अगर आप Nach form को ऑनलाइन सबमिट करना चाहते हैं तो उसके लिए आप जिस बैंक में ऑनलाइन पेमेंट करना चाहते हैं वहां से आपको एक लिंक जेनरेट होगा.

- आपको उस लिंक पर अपने बैंक की इंटरनेट बैंकिंग लॉगिन करके यूको ऑनलाइन ऑथेंटिकेट करके उसे अप्रूवल देना पड़ता है जिससे आपके खाते से 1 या 2 रुपए का ट्रांजैक्शन होता है

- और इसके बाद आपके खाते में 48 घंटे के अंदर Nach mandate की सर्विस एक्टिवेट हो जाती है।

अगर आप अभी भी नहीं समझे कि Nach कैसे काम करता है तो चिंता मत कीजिए नीचे हमने एक और उदाहरण के साथ बिल्कुल सरल तरीके से समझाया है जिससे आपको यह कॉन्सेप्ट बिल्कुल क्लियर हो जाएगा–

NACH कैसे काम करता है? (How nach works in banking)

आपको बता दें कि Nach एक clearing से रिलेटेड सर्विस है और इसका रजिस्ट्रेशन केवल एक बार होता है.

NACH कैसे काम करता है यह समझने के लिए लिए एक उदाहरण देखते हैं–

मान लो आप एक स्टूडेंट हैं और आप किसी institution से लोन ले रहे हैं.

तो जिस वक्त आप लोन लेते हैं उसी वक्त आपका फाइनेंशियल इंस्टीट्यूशन आपसे एक कैंसिल चेक ले लेता है और आपसे Nach Form साइन करा लेता है

और ये form साइन करवा कर वह इंस्टीट्यूशन उस फॉर्म को NPCI के पास भेज देता है.

फिर NPCI उस फॉर्म को आपके बैंक के पास भेजता है जिसमें आपका खाता है.

उदाहरण के लिए–

मान लो आप एक कस्टमर है, आपका SBI में सेविंग अकाउंट है और आप ABC कंपनी से लोन ले रहे हैं.

तो इसके लिए आप NACH का Form (जिसे Nach Mandate फॉर्म कहते हैं) इस फॉर्म के साथ अपना कैंसिल चेक और बाकी डॉक्यूमेंट ABC कंपनी को दे देते हैं.

फिर ABC कंपनी उस Nach form को NPCI को दे देती है.

इसके बाद NPCI उस फॉर्म को उठाकर आपके बैंक यानी SBI के पास भेज देती है.

जब SBI अपनी तरफ से फार्म की सभी डिटेल्स को वेरीफाई कर लेता है कि आपने उसे फॉर्म में अपनी बैंक डिटेल्स और सिग्नेचर वगैरह सब सही भरी हैं तब SBI उस फॉर्म को approve करके वापस NPCI को भेज देता है.

इसके बाद NPCI आपके खाते में NACH की फैसिलिटी एक्टिवेट कर देती है।

👉Nach सुविधा एक्टिवेट हो जाने के बाद हर महीने आपकी लोन की जो EMI है उसे डेबिट करने के लिए NPCI आपके बैंक यानी SBI के पास इंस्ट्रक्शन भेजता है

और फिर SBI वो पेमेंट आपके खाते से डेबिट करके ABC कंपनी को दे देती है जहां से अपने लोन लिया था.

तो इस प्रकार से NACH पेमेंट सिस्टम काम करता है.

लेकिन NACH की यह प्रोसेस फिजिकल पेपर्स के माध्यम से होती है. अगर आप पेपर लेस प्रक्रिया का उपयोग करना चाहते हैं तो आपको E NACH फैसिलिटी का उपयोग करना होगा. आइये इसके बारे में जान लेते हैं

Enach क्या होता है? Enach meaning in hindi

E Nach का फुल फॉर्म होता है– Electronic National Automated Clearing House.

E-Nach सर्विस पूरी तरह से पेपर को रिप्लेस कर देती है.

इसमें होता यह है कि आपका फाइनेंशियल इंस्टीट्यूशन यानी जहां से आप लोन लेने जा रहे हैं

या फिर अगर आप म्युचुअल फंड में investment कर रहे है जहां पर आपको हर महीने किश्तो के माध्यम से पेमेंट करना है

तो वह इंस्टीट्यूशन आपके मोबाइल पर एक इलेक्ट्रॉनिक लिंक भेजता है और उस लिंक के द्वारा आपको NPCI की वेबसाइट पर जाना होता है जहां से e-nach की फैसिलिटी एक्टिवेट हो जाती है।

जब आप उस लिंक पर क्लिक करते हैं तो उसमें आपके बैंक खाते की डिटेल, कितने अमाउंट के लिए वह e-nach फैसिलिटी एक्टिवेट हो रही है ये सारी डीटेल्स उसमें होती है.

और सभी डिटेल्स को वेरीफाई करने के बाद आपके पास दो ऑप्शन होते हैं–

- पहला, अगर आपके पास नेट बैंकिंग है तो आप इस सुविधा को नेट बैंकिंग के माध्यम से एक्टिवेट कर सकते हैं

- दूसरा, अगर आपके पास डेबिट कार्ड है तो आप सभी चीजों को वेरीफाई करने के बाद डेबिट कार्ड के माध्यम से भी e-nach फैसिलिटी को एक्टिवेट कर सकते हैं.

आपको बता दें कि E-Nach फैसिलिटी भी 48 घंटे के अंदर एक्टिवेट हो जाती है.

अगर देखा जाए तो सबसे पहले चेक को ECS के माध्यम से रिप्लेस किया गया. उसके बाद टाइम को कम करने के लिए NACH सिस्टम को लाया गया और अब E-Nach का उपयोग अधिकतर हर जगह किया जा रहा है.

तो इससे आपकी लोन से रिलेटेड जो एक्टिविटी है या फिर अगर आप म्युचुअल फंड में इन्वेस्टमेंट कर रहे हैं या आपने कोई LIC पॉलिसी ले रखी है

तो इन सबके लिए आपको किसी अन्य कंपनी को भुगतान करना पड़ता है या फिर कभी आपको किसी माध्यम से पेमेंट रिसीव करना पड़ता है तो ये सारी चीजें Nach या E- Nach के माध्यम से बड़ी आसानी से हो जाती हैं।

Nach सिस्टम के द्वारा शनिवार और रविवार को भी हो जाता है ट्रांजैक्शन

आपने देखा होगा कि पहले शनिवार और रविवार को ट्रांजैक्शन नहीं हुआ करती थी लेकिन आजकल 24×7 यानी हर समय ट्रांजैक्शन हो जाती हैं मतलब चाहे पेमेंट डेबिट होना हो या क्रेडिट, अब किसी भी समय आसानी से हो जाता है।

कहने का मतलब है कि अब आपने कई बार रविवार को भी EMI या SIP को अपने खातों से कटते हुए देखा होगा.

तो यह सारी सुविधाएं आपको NACH के माध्यम से ही उपलब्ध हो पा रही हैं।

तो अगर अब आपसे कोई फाइनेंशियल इंस्टीट्यूशन PDC चेक की मांग करें या फिर ECS फैसिलिटी की मांग कर रहा है तो आप उससे NACH फैसिलिटी के बारे में बात करिए.

क्योंकि बाकियों की तुलना में NACH के कई फायदे होते हैं जिनके बारे में नीचे बताया गया है–

NACH के फायदे (Advantages of Nach in hindi)

1. Nach सर्विस जल्दी एक्टिवेट हो जाती है

Nach सुविधा 48 घंटे के अंदर एक्टिवेट हो जाती है, इसमें बहुत कम पेपर्स की आवश्यकता होती है और अगर आप E-Nach फैसिलिटी लेते हैं तब तो सारा काम पेपरलेस तरीके से हो जाता है।

2. Nach सिस्टम में बेवजह EMI बाउंस होने का डर नहीं होता

NACH सिस्टम में आपके EMI बाउंस होने के चांसेस पूरी तरह से खत्म हो जाते हैं जिससे आपके बाउंस चार्जेस लगने से भी बच जाते हैं.

क्योंकि कई बार ऐसा होता है कि सामने वाले फाइनेंशियल इंस्टीट्यूशन की गलती की वजह से आपके अकाउंट में पेमेंट होने के बाद भी EMI बाउंस हो जाता है जिससे आपको उसके चार्ज देने पड़ते हैं और इससे आपके Cibil score पर भी फर्क पड़ता है

जबकि NACH में आपको इन सभी समस्याओं से छुटकारा मिल जाता है और इसीलिए पेमेंट डेबिट या क्रेडिट करने के लिए NACH अब तक की सबसे अच्छी तकनीक मानी जाती है।

3. नाच के द्वारा जल्दी पेमेंट सेटलमेंट हो जाता है

Nach के उपयोग से हजारों ट्रांजैक्शन का सेटलमेंट Realtime में एक ही समय पर किया जा सकता है जिसकी वजह से जो banks या फाइनेंस कंपनी होती है वह अपने ग्राहकों की EMI या प्रीमियम को Nach के माध्यम से ही कलेक्ट करती हैं।

इससे बैंक का एक-एक कस्टमर के पीछे लगने वाला समय बच जाता है।

4. Nach प्रक्रिया पूरी तरह से ऑटोमेटिक होती है

चूंकि Nach एक ऑटोमेटेड क्लीयरिंग सिस्टम है इसलिए बैंकों को अपनी EMI समय पर लेने में आसानी हो जाती है क्योंकि इस सिस्टम की वजह से सब कुछ ऑटोमेटिक तरीके से चलता है।

और इसी वजह से बैंक अपने सभी कस्टमर से लोन लेते समय Nach Mandate form fill करवाती है ताकि उनका जो हर महीने का emi या प्रीमियम है वह बैंक को समय पर मिलता रहे और लोगों को भी से कोई भी असुविधा न हो।

Ecs और Nach में क्या अंतर है? ECS vs NACH in Hindi

ईसीएस और नाच के बीच अंतर (Difference between ECS and Nach in Hindi)–

- ECS सिस्टम एक्टिवेट होने में 8 से 10 दिन का समय लगता है या कई कई बार तो 30 दिन तक का समय लग जाता है जबकि Nach फैसिलिटी आपके अकाउंट में 48 घंटे के अंदर एक्टिवेट हो जाती है.

- Ecs में कई बार आपके बैंक खाते में बैलेंस होने के बावजूद भी पहले और दूसरे महीने की किस्त बाउंस होने का डर रहता है जिससे आपको बाउंस चार्ज देने पड़ सकते हैं जबकि Nach एक काफी एडवांस सिस्टम है जिसमें कभी भी EMI बाउंस नहीं होता है।

- अगर आपने Nach सर्विस एक्टिवेट कराई है और आपके और जहां से अपने लोन लिया था उसे बैंक के बीच कोई विवाद हो जाता है तो इस स्थिति में एक dispute management system जो आप दोनों के पक्ष को सुनता है और विवाद का निपटारा करता है जबकि ECS में यह सुविधा नहीं मिलती मतलब विवाद होने पर निपटारा होने में कई महीनो तक का समय लग जाता है।

तो यह थे ECS और NACH के बीच कुछ मुख्य अंतर जो आपको पता होना चाहिए. चलिए अब जानते हैं कि–

Nach charge क्या होता है? (What is Nach charge in hindi)

Nach charge एक तरह का लेट फीस होता है जो आपसे तब लिया जाता है जब आप अपने लोन की किस्त महीने पर नहीं चुका पाते हैं.

मतलब अगर आपके बैंक अकाउंट में EMI की मंथली किश्त का भुगतान करने का पैसा नहीं है तो आप पर Nach hit लग जाता है और तब आपको 250 से 300 रुपये का चार्ज देना पड़ता है जिसे Nach charge कहते हैं.

उदाहरण के लिए–

मान लो आपने किसी ऑनलाइन प्लेटफॉर्म से EMI पर 20000 रुपये का मोबाइल खरीदा जिसकी monthly किश्त 2500 रुपए बनी.

अब जिस ऑनलाइन प्लेटफॉर्म से अपने EMI पर मोबाइल खरीदा है वह आपको NACH Mandate form करने को बोलेगा.

Nach Mandate form कुछ इस तरह से दिखता है–

यह फॉर्म भरने के बाद NACH फैसिलिटी एक्टिवेट हो जाती है मतलब अब आपके बैंक खाते से हर महीने 2500 रुपए की किश्त ऑटोमेटिक डेबिट होती रहेगी.

लेकिन मान लो अगर किसी महीने आपके बैंक में 2500 रुपये का बैलेंस नहीं है या उससे कम है तो ऐसी स्थिति में आपके बैंक अकाउंट से 250 से 300 रुपये Nach charge के रूप में काट लिए जाएंगे।

उम्मीद करता हूं अब आप Nach चार्ज क्या होता है यह समझ गए होंगे. इसके बाद अब जानते हैं कि–

Nach Rtn charges क्या होता है? What is Nach Rtn charge in hindi

कई बार बहुत सारे लोगों के साथ ऐसा होता है कि उनके खाते में बैलेंस होने के बावजूद भी 295 रुपये की राशि हर महीने डेबिट होती रहती है

तो ऐसे में आम लोगों को समझ नहीं आता है कि आखिर यह 295 रुपये उनके बैंक खाते से क्यों काटे जा रहे हैं?

यह अमाउंट आपके बैंक खाते से अधिकतर तब काटा जाता है जब आप ऑफलाइन कहीं से लोन लेते हैं या लोन पर कोई चीज उधार लेते हैं.

मतलब बहुत बार ऐसा होता है कि लोग Nach फैसिलिटी लेने के बावजूद EMI पर कोई चीज खरीद तो लेते हैं लेकिन उसकी जो हर महीने की किस्त होती है वह कई बार ऑनलाइन बैंक से काटने की बजाय दुकानदार को ऑफलाइन ही दे देते हैं.

या फिर दुकानदार के खाते में लोन की किस्त का पैसा मैनुअल तरीके से भेज देते हैं.

अगर आप भी ऑनलाइन अपने बैंक से ऑटोमेटिक किश्त डेबिट करने की बजाय ऑफलाइन जाकर दुकानदार को पैसे देते हैं या फिर उसके खाते में EMI का पैसा ट्रांसफर करते हैं तो आपके खाते से भी हर महीने 295 रुपये का चार्ज कटता रहेगा जिसे Nach RTN charges या Nach Return charges कहा जाता है।

Nach Full Forms in hindi

| Nach Full Form | National Automated Clearing House |

|---|---|

| Enach Full Form | Electronic National Automated Clearing House |

| ECS Full Form | Electronic Clearance Service |

| NPCI Full Form | National Payment Corporation of India |

| Nach Cr Full Form | Nach Credit |

| Nach Dr Full Form | Nach Debit |

| Nach Cr Inw | Nach Credit Inward |

| Nach Dr Inw | Nach Debit Inward |

| PDC Full Form | Post Dated Cheque |

चलिए अब Nach से संबंधित कुछ बेसिक सवाल और उनके जवाब देख लेते हैं जो अक्सर नए लोगों के मन में होते हैं–

FAQ’s About Nach full form in hindi

Nach payment क्या है ?

Nach payment किसी बैंक अकाउंट में ऑटोमेटिक तरीके से EMI, लोन का पैसा, इंश्योरेंस की किस्त, डिविडेंड या SIP को डेबिट क्या क्रेडिट करने का एक एडवांस सिस्टम है जिसे NPCI के द्वारा शुरू किया गया और इसे RBI यानी भारतीय रिजर्व बैंक रेगुलेट करती है।

Nach form क्या होता है?

किसी बैंक से लोन लेते समय या फिर उधार पर सामान खरीदते वक्त आपके खाते से हर महीने किस्त का पैसा ऑटोमेटिक तरीके से डेबिट करने के लिए आपसे एक फॉर्म साइन करवाया जाता है इसे ही Nach form कहते हैं।

Nach मैंडेट किसे कहते हैं?

जब कोई बैंक आपके बैंक से पैसे क्रेडिट या डेबिट करने की अनुमति लेता है तो इसे ही नाच मैंडेट कहते हैं मतलब यदि आपने किसी कंपनी से उधार पर सामान खरीदा है तो उस कंपनी के बैंक खाते में आपके बैंक खाते से हर महीने ऑटोमेटिक किश्त (EMI) के रूप में पैसा ट्रांसफर किया जाएगा जोकि Nach सिस्टम के तहत पॉसिबल हो पता है, और इसके लिए सामने वाला बैंक आपके बैंक से जिस प्रक्रिया के तहत हर महीने किस्त का पैसा वसूलता है उसे प्रक्रिया को ही हम Nach Mandate कहते हैं।

Nach credit in my account का क्या मतलब है?

जब कभी आपके बैंक खाते में कहीं से कोई स्कॉलरशिप का पैसा, डिविडेंड की इनकम यह सैलरी वगैरा क्रेडिट की जाती है तो आपको अपने बैंक के पासबुक में जो एंट्री दिखती है उसमें Nach credit in my account लिखा रहता है कि तो इसका सीधा सा मतलब है कि आपके खाते में जो पैसा भेजा गया है वह Nach सिस्टम का उपयोग करके भेजा गया है।

Nach credit in my SBI account का क्या मतलब है?

Nach credit in my SBI account का मतलब है कि आपका स्टेट बैंक ऑफ़ इंडिया यानी कि SBI के बैंक खाते में नाच प्रक्रिया के तहत कुछ ना कुछ पैसा क्रेडिट किया गया है. अगर यह पैसा बैंक ऑफ़ इंडिया के खाते में क्रेडिट किया गया होता तो SBI के बजाए आपको Nach credit in BOI account लिखा हुआ दिखता.

मेरे खाते में नाच क्यों क्रेडिट किया जाता है?

आपके खाते में नाच क्रेडिट तब किया जाता है जब आपको अपनी कंपनी से सैलरी प्राप्त करनी हो या फिर आपने शेयर मार्केट में किसी कंपनी का शेयर खरीदा है और वह कंपनी डिविडेंड देती है तो डिविडेंड का पैसा भी नाच के माध्यम से क्रेडिट किया जाता है.

नाच लेनदेन क्या है?

नाच लेनदेन का मतलब है आपके बैंक अकाउंट में होने वाली डेबिट या क्रेडिट की एक्टिविटी. मतलब ऐसी एक्टिविटी जिसके अंतर्गत आपके खाते में ऑटोमेटिक तरीके से पैसा डेबिट या क्रेडिट किया जाता है उसे नाच लेनदेन बोला जाता है. यानी की इसमें आपको खुद पैसा भेजना या रिसीव करने की जरूरत नहीं पड़ती बल्कि यह प्रक्रिया ऑटोमेटिक तरीके से होती है।

बैंकों में नाच का क्या अर्थ है?

बैंकों में नाच (NACH) का अर्थ है एक ऐसी पेमेंट फैसिलिटी जो आपके खाते में ऑटोमेटिक तरीके से पेमेंट को डेबिट या क्रेडिट करती है. Nach का पूरा नाम है National Automated Clearing House जिसका मतलब हिंदी में ‘राष्ट्रीय स्वचालित समाशोधन गृह’ होता है।

नाच रिटर्न चार्जेज क्या है?

जब कभी आपके बैंक खाते में पर्याप्त राशि न होने की वजह से आपकी EMI की किश्त बाउंस हो जाती है तो जहां से अपने लोन लिया था वह बैंक आपसे एक चार्ज वसूलता है जिसे Nach return charge या Nach rtn charges कहते हैं. उदाहरण के लिए– PNB में नाच रिटर्न चार्जेज 250 रुपये देने पड़ते हैं।

Nach cr inw का full form क्या है?

Nach cr inw का full form होता है ‘Nach credit inward’ या फिर ‘National Automated Clearing House credit inward’ इसका उपयोग banking में होता है. अगर आपके SBI, BOI, PNB या किसी भी बैंक में बाहर से पैसा क्रेडिट होता है तो Nach cr inw कहते है और जब पैसा डेबिट होता है तो इसे Nach dr inw कहते हैं।

ईसीएस चार्ज क्या होता है?

किसी कंपनी से लोन लेने के बाद अगर आपके बैंक अकाउंट में उसकी हर महीने की EMI की किस्त भरने के लिए पर्याप्त बैलेंस नहीं होता है तो ईसीएस चार्ज (ECS Charge) के रूप में आपके बैंक अकाउंट से कुछ पैसा काट किया जाता है. याद रखिए ईसीएस चार्ज तब लगता है जब आपने ECS सुविधा ली हो, अगर आपने Nach फैसिलिटी ली है तो ऐसी स्थिति में आपको Nach charge देना पड़ेगा.

Conclusion ‘Nach kya hota hai meaning in hindi’

इस पोस्ट में मैंने पूरी कोशिश की है कि आपको Nach full form in hindi से लेकर Nach के बारे में सभी जरूरी बातें पता चल सके. आज हमने आपको बताया कि नाच क्या होता है और यह कैसे काम करता है,

इसके अलावा Nach form क्या है, Nach mandate क्या है, Enach क्या है और कैसे काम करता है, Nach charge और Nach Rtn charge क्या होता है, नाच डेबिट और नाच क्रेडिट क्या है, साथ ही ECS और NACH के बीच क्या अंतर है इन सब के बारे में विस्तार से जानकारी दी।

मैं आशा करता हूं आपको इस पोस्ट से नाच का अर्थ (Nach meaning in hindi) के बारे में बहुत कुछ जानने को मिला होगा और कुछ ऐसी चीजें पता चली होगी जो आपको पहले नहीं पता थी.

ये भी पढ़ें,

- शेयर मार्केट में पैसे कैसे लगाएं?

- म्युचुअल फंड में निवेश कैसे करें?

- SIP में इन्वेस्ट कैसे करते हैं?

- LIC में कितने साल में पैसा डबल होता है?

- LIC में कितना जमा करने पर कितना मिलेगा?

अगर आपके मन में नाच (NACH) से रिलेटेड कोई भी सवाल है तो नीचे कमेंट करके जरूर पूछें.